动态数据跟踪 动力煤:淡季效应显现,动力煤价有所回调。本周产地生产正常;需求方面,季节性淡季叠加水电出力增加,火电发电量一般,截至周末南方八省电煤日耗173.9 万吨,比上周降低2.1 万吨/天;“银十”效应下水泥、化工等非电需求有所释放但整体波动不大;库存方面,通过节后补库,环渤海各港合计调入大于调出,港口煤炭库存有所回升。综合影响下,国内动力煤费用

继续提高,港口降价带动产地煤价均有所回调。展望后期,迎峰度冬临近,北方供暖季即将开启,叠加稳经济政策措施持续出台,工业用电及非电用煤需求仍有增长空间;供应端则受安全生产形势趋紧常态化,国内产地产量的增长空间有限;同时地缘政治危机延续,世界

能源费用

持续上涨,替代效应下海外煤价仍有上涨空间,进口煤价差低位波动,后期进口煤增量预期仍存变数,预计冬季动力煤费用

维持高位。截至10 月20 日,广州港山西优混Q5500 库提价1005 元/吨,周变化-1.95%;10 月秦皇岛动力煤长协价709元/吨,环比9 月上涨10 元/吨,本周长协挂钩指数中BSPI、NCEI、CCTD分别周变化-0.14%、-0.13%和-0.26%。广州港山西优混与印尼煤的库提价价差-52 元/吨,内外贸费用

继续倒挂。10 月20 日,广州港煤炭库存263.5 万吨,周变化+0.01%;南方八省电厂库存3477.6 万吨,周变化-1.29%。需求方面,截至10 月20 日,沿海八省电厂日耗173.9 万吨,周变化-2.1 万吨或-1.19%。 冶金煤:成材走弱,主焦煤费用

涨势趋缓。受安监影响,焦煤煤矿供应受限。需求方面,地产等终端需求释放推迟,成材费用

弱势运行,本周钢厂开工、铁水产量继续下降,冶金煤费用

上涨节奏放缓;但世界

焦煤费用

坚挺。 后期,焦煤矿山安监形势严峻形式常态化,国内冶金煤供应增加有限,若稳经济政策逐步落地,地产、基建等下游需求或恢复增长;且随着美国加息节奏放缓,世界

终端生产恢复或导致世界

焦煤需求增长,国内进口仍存变数,冶金煤费用

预计继续下跌空间不大。截至10 月20 日,山西吕梁主焦煤车板价2050 元/吨,周持平;京唐港主焦煤库提价2480 元/吨,周持平;京唐港1/3 焦煤库提价1820 元/吨,周持平;日照港喷吹煤1478 元/吨,周变化+1.93%;澳大利亚峰景矿硬焦煤现货价381.5 美元/吨,周持平。京唐港主焦煤内贸与进口平均价差302 元/吨,周变化-2.58%;1/3 焦煤内外贸价差60元/吨,周持平。截至10 月20 日,国内独立焦化厂、全国样本钢厂炼焦煤总库存环比上周分别变化+0.34%、-1.67%;247 家样本钢厂喷吹煤库存周变化+0.14%。样本独立焦化厂焦炉开工率75.8%,周变化-0.97 个百分点。 焦、钢产业链:供需双弱,焦炭费用

以稳为主。本周,钢厂开工、铁水产量走低,但独立焦化厂政策性减产效果显现,焦炭价以稳为主。后期,随着地产等宏观政策改善,经济恢复信心重启,钢材需求增加将导致焦炭需求恢复;同时,山西关闭4.3 以下焦炉政策严格执行,部分小型焦化厂已开始 停工,焦炭费用

仍有上涨空间。截至10 月20 日,天津港一级冶金焦均价2426元/吨,周变化+0.06%;港口平均焦、煤价差(焦炭-炼焦煤)527 元/吨,周变化-4.7%,焦化利润走低。独立焦化厂、样本钢厂焦炭总库存周变化分别-12.46%、-0.74%;四港口焦炭总库存193.53 万吨,周持平;247 家样本钢厂高炉开工率82.36%,周变化+0.18 个百分点;全国市场螺纹钢平均费用

3817 元/吨,周变化+0.55%;35 城螺纹钢社会库存合计457.79 万吨,周变化-5.30%。 煤炭运输:补库拉运增加叠加油价提高,沿海煤炭运价稳中有涨。本周产地煤价下降,煤炭发运倒挂情况缓解,叠加冬季储煤需求启动,终端补库拉运需求释放;同时,下游非电端开工尚可带动需求释放,沿海煤价小幅上涨。截止10 月20 日,中国沿海煤炭运价综合指数531.56 点,周变化+2.76%;鄂尔多斯煤炭公路运输长途运输费用

指数0.26 元/吨公里,周变化-3.7%,短途运输费用

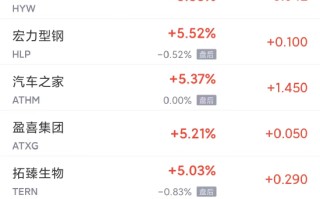

指数0.88 元/吨公里,周变化-1.12%;环渤海四港货船比16.8,周变化+7.01%。 煤炭板块行情回顾 本周国内煤炭费用

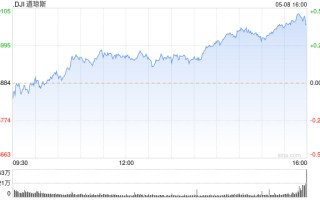

涨势暂缓,煤炭板块随大盘回调,中信煤炭指数收报3177.16 点,周变化-0.95%,跑赢沪深300 指数表现。子板块中煤炭采选Ⅱ(中信)周变化-0.81%,煤化工Ⅱ(中信)周变化-2.03%。煤炭采选个股涨跌互现,晋控煤业、中煤能源、新集能源周涨幅居前;煤化工个股以跌为主,宝泰隆周涨幅为正。 本周观点及投资建议 本周保供信息多发,但煤炭产地安监措施严格,国内煤炭生产供应释放正常;需求方面,季节性淡季叠加水电出力增加,火电发电量一般,截至周末南方八省电煤日耗173.9 万吨,比上周降低2.1 万吨/天;“银十”效应下水泥、化工等非电需求有所释放但整体波动不大,综合影响下,国内动力煤费用

有所回调。焦煤、焦炭方面,安监继续严格,国内供应一般;但地产等终端需求释放不及预期,成材费用

弱势运行,本周钢厂开工、铁水产量有所下降,冶金煤费用

上涨节奏放缓;但世界

焦煤费用

仍坚挺。焦炭供需双弱下费用

以稳为主。投资建议方面,我们认为四季度煤炭费用

仍有上涨基础,低利率环境下高股息资产价值提升。夏季前费用

快速出清亏损面提升,压力测试后本轮底部确认,而实际底部明显高于市场预期,因此煤炭安全边际再次提高。 往后看,四季度国内需求预期改善,供给或有恢复但弹性仍然偏低。近期巴以冲突扰动全球能源市场,石油和天然气费用

出现较 *** 动。全球能源危机尚未解除,考虑四季度欧洲旺季来临、印度需求提升等因素,海外煤炭费用

仍具有较强支撑。同时国内利率环境有望长期维持宽松,预计未来高股息资产吸引力将不断增加。建议关注几类标的,之一,海外费用

上涨【兖矿能源】最为受益。第二,【广汇能源】马朗矿发改委已批复,产能释放持续推进,随着产地费用

上涨,公司有望受益量价齐升。第三,具有焦炭产能的焦煤股 具备较高弹性,【潞安环能】、【平煤股份】、【淮北矿业】等弹性标的值得关注。第四,高股息建议关注【中国神华】、【山煤世界

】、【陕西煤业】、【恒源煤电】。 风险提示 供给释放超预期;需求端改善不及预期;欧盟煤炭缺口不及预期,进口煤大量涌入国内市场;费用

强管控;煤企转型失败等。 【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。